Qu’est-ce qui influence l’offre et la demande?

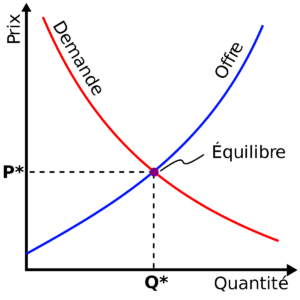

Dans nos économies modernes, le prix des biens et des services est majoritairement déterminé par la loi de l’offre et de la demande. A un certain prix, les consommateurs sont prêts à acheter une certaine quantité d’un bien, c’est ce qu’on appelle la courbe de la demande (en rouge). Du côté de l’offre, les entreprises mettent sur le marché une certaine quantité de biens pour un certain prix, c’est la courbe de l’offre (en bleu).

Le prix et la quantité échangée d’un bien se trouvent au point d’équilibre entre la courbe de l’offre et celle de la demande.

Source : wikipedia

Ce point d’équilibre est influencé par de nombreux facteurs.

Soit par une demande plus grande (alors la courbe rouge glisse vers la droite, et le point d’équilibre monte, donc le prix augmente), soit par une demande plus faible.

Soit par une offre plus grande (alors la courbe bleue glisse vers la droite, et le point d’équilibre baisse, donc le prix diminue).

Quel est le rôle des banques centrales?

Les banques centrales, grâce aux outils dont elles disposent, peuvent influencer ce point d’équilibre, afin d’atteindre leur objectif : contrôler l’inflation pour qu’elle reste à un niveau sain à long terme (environ 2%).

Grâce au contrôle des taux d’intérêt et aux programmes d’injection de liquidités dans l’économie, elles ont la capacité d’influencer la courbe de la demande. En effet, lorsque les taux sont bas, les consommateurs sont peu incités à épargner, et préfèrent dépenser, parfois même à crédit puisque l’argent n’est pas cher. La courbe de la demande se déplace vers la droite, et les prix montent.

A l’inverse, lorsque les taux montent, ce qui est le cas pour l’instant, l’objectif des banques centrales est de ralentir l’économie en limitant l’accès au crédit et en favorisant l’épargne. L’effet est alors inverse sur la courbe de la demande, qui devrait se déplacer vers la droite, et donc faire baisser les prix (ainsi que l’inflation).

Le problème actuel est qu’une grande partie de l’inflation est liée à la courbe de l’offre plutôt qu’à celle de la demande, ce qui est plus compliqué à contrôler pour les banques centrales. En effet, les mesures de soutien à l’économie mises en place lors de la crise du COVID ont été tellement efficaces qu’elles ont conduit à une situation dans laquelle l’offre ne pouvait plus répondre à la demande. Cela s’est concrétisé dans un premier temps par les pénuries et les ruptures dans les chaines d’approvisionnement que nous avons rencontrées depuis 2021. La guerre en Ukraine est ensuite venue amplifier le phénomène en faisant exploser le prix des matières premières.

L’impact de tout ceci sur les investissements

Les taux d’intérêts en hausse rendent les investissements en actions et en obligations un peu moins intéressants. En effet, les rendements de l’épargne classique redeviennent plus élevés. Le prix des actions et des obligations doivent donc baisser pour s’ajuster. C’est ce qui s’est passé sur les marchés financiers en 2022.

Toutefois, les prix ayant diminué, il est de nouveau possible d’investir dans les actions et les obligations avec de très bonnes perspectives de rendement à long terme.

A court terme, les investisseurs devront rester très attentifs à l’évolution de l’inflation, afin d’essayer d’anticiper les prochains mouvements des banques centrales. Les décisions des banques centrales auront sans aucune doute un impact important sur la performance des investissements.